Portal de últimas novas ICO

-

Plan de Recuperación

Préstamos de Next Generation EU para impulsar o crecemento e a resiliencia empresarial:

Liña Verde ICO MRR

Liña ICO MRR para Empresas e Emprendedores -

Liñas de Avais

Xestionado polo ICO para garantir o financiamento de autónomos, pymes e empresas e adquisición de primeiras vivendas para mozos e familias con menores a cargo

-

Nosas prioridades

Impulsar a sostibilidade, a transformación dixital e o crecemento das empresas

ICO Crecimiento

Es la primera herramienta de financiación directa 100% digital del ICO para pymes españolas. Financia con ICO Crecimiento la actividad empresarial y la inversión de tu pyme para crecer y expandirte.

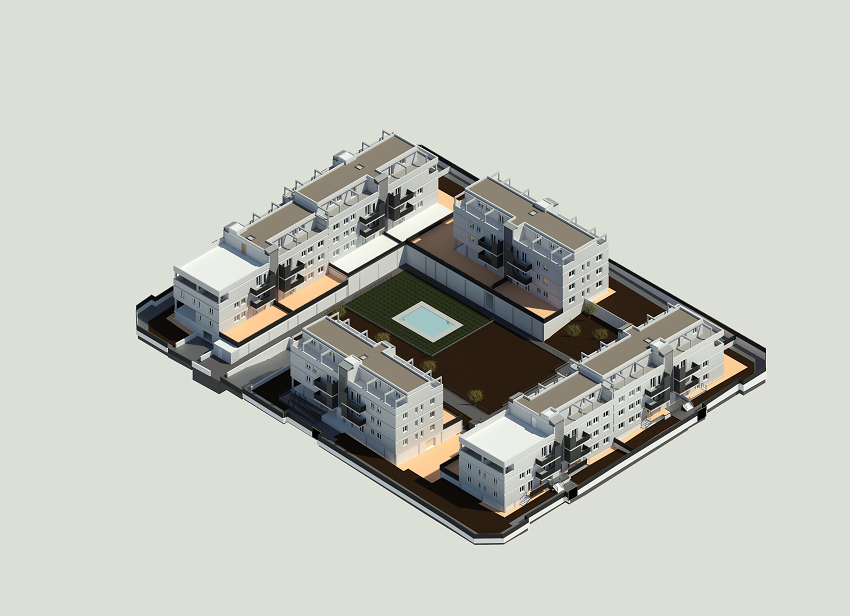

Línea de Avales para adquisición de primera vivienda de jóvenes y familias con menores a cargo

Consulta la información

Plan de Recuperación, Transformación e Resiliencia

Préstamos Next Generation EU xestionados polo Instituto de Crédito Oficial

Financiamento dispoñible para os teus proxectos

Selecciona a Liña ICO que máis se adapte ás túas necesidades. Dá o paso!

-

Liñas ICO Nacional

Para financiar as túas actividades empresariais e proxectos de investimento relacionados coa actividade en España.

-

Liñas ICO Internacional

Para internacionalizar a túa empresa ou financiar a túa actividade exportadora.

Axudámoste?

- En só 30 segundos e dous sinxelos pasos

- Compara as diferentes solucións que temos para ti

- Sexa cal for o teu proxecto, temos unha solución á medida

Somos o Instituto de Crédito Oficial

O ICO traballa para promover actividades económicas que contribúan ao crecemento, creación de emprego e mellora da distribución da riqueza

O ICO en cifras

-

9.420 millóns €financiamento empresarial 2020-2021

-

3.632 millóns €Internacionalización 2020-2021

-

5.550 millóns €bonos sociais e verdes

-

4.570 millóns €para proxectos sostibles 2020-2021

Grupo ICO, coñéceo ao completo

-

AXIS

Axis é unha xestora de Capital Risco participada ao 100% polo Instituto de Crédito Oficial, que pon a disposición das empresas instrumentos de capital.

-

Fundación ICO

A Fundación ICO é unha fundación pública estatal con carácter permanente e finalidade non lucrativa que desenvolve a súa actividade con patrimonio autónomo.